原标题:“河南地王”1500亿负债压顶,美元债异动、股价暴跌为哪般?

来源:小债看市

1500亿元负债,高企的融资成本,如一把达摩克利斯之剑高悬于“河南地王”建业地产头顶。

01、美元债异动 股价暴跌

近日,建业地产(00832.HK)部分美元债连续下跌,股价也暴跌至腰斩。

5月13日,建业地产2023年8月到期美元债跌幅势创纪录;2022年8月到期的6.875%债券每1美元跌3.6美分至96.4美分;2024年7月到期的7.25%债券每1美元跌3美分至89美分。

次日,建业地产2025年到期票据每1美元跌1.3美分至87美分,迈向4月中以来最低水平;2024年到期美元债券每1美元跌1.4美分至88.6美分。

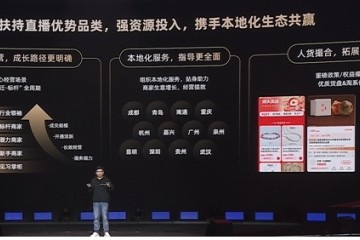

《小债看市》统计,目前建业地产存续美元债9只,存续规模27.6亿美元,其中最近一期美元债将于今年11月到期。

存续美元债情况

在美元债异动的同时,建业地产的股价也出现暴跌。

5月13日,建业地产在9点短暂停牌,复牌后股价暴跌一度接近60%,当日收于2.29港元,市值一日蒸发逾70亿港元。

建业地产5月13日分时走势

随后,建业地产董事会称,股价下跌主要因为该日为公司分拆中原建业事宜按除权基准买卖公司股份的首日,股价下跌为除权后的市场重新定价行为。

去年末,建业地产旗下代建公司中原建业赴港首次递表,近日已通过港交所聆讯。若成功上市,中原建业将成为“建业系”第四家上市公司。

02、1500亿负债压顶

据官网介绍,建业地产成立于1992年,2008年6月在联交所主板上市,具有中国房地产开发企业一级资质。

目前,创始人胡葆森在港股已拥有建业地产(00832.HK)、筑友智造科技(00726.HK)以及建业新生活(09983.HK)3家上市公司。

建业地产官网

从股权结构看,建业地产的控股股东为恩辉投资,持股比例为69.51%,公司实际控制人为胡葆森。

2020年,建业地产实现销售金额1026.42亿元,同比增长1.5%,销售业绩与2019年基本持平。

据克而瑞数据显示,2020年建业地产以1039.1亿操盘金额在房企中排第34位;以1486.3万平方米操盘面积位居第11位。

克而瑞房企排名

在业绩方面,2020年建业地产实现主营业务收入433.04亿元,同比增长40.75%;实现归母净利润18.02亿元,同比下滑10.6%,近五年来首次出现负增长,“增收不增利”迹象明显。

建业地产表示,净利润的下降是由于外汇远期合约、外汇期权合约及外汇掉期合约等衍生金融工具公平值变动所致,以及汇率波动导致其亏损约6.13亿元。

盈利能力

除此之外,建业地产的毛利率和净利率也连年下滑,其毛利润率从2019年的26%下降至19.9%,净利率由7.85%下降至6.04%。

净利率下降

从区域结构来看,建业地产深耕大本营河南省,2020年河南的销售贡献占到了建业地产销售的99%,其中郑州合同销售额为人民币153亿元,占总销售额的22%。

虽然两年前,建业地产就喊出要“走出中原”,但仍未改变业绩严重依赖河南市场的现状。

并且,未来两年内,建业地产业绩高度依赖河南区域市场的局面依然得不到改善。

截至2020年末,建业地产土地储备5411.33万平方米。从项目分布情况来看,建业地产共有243个项目,其中240个位于河南,3个位于海南。

截至2020年末,建业地产总资产为1639.01亿元,总负债1493.19亿元,净资产145.82亿元,资产负债率高达91.1%。

值得注意的是,建业地产已经连续两年财务杠杆保持在90%以上的高位,存在较大杠杆风险。

从房企融资新规“三道红线”看,建业地产净负债率56.8%,剔除预收款后的资产负债率为85.5%,非受限现金短债比为1.48,踩中一道红线归为“黄色档”,有息负债规模年增速不得超过10%。

《小债看市》分析负债结构发现,建业地产主要以流动负债为主,占总负债的87%,债务结构不合理。

截至2020年末,建业地产流动负债有1306.39亿元,主要为其他流动负债,其一年内到期的短期债务有152.58亿元。

相较于短债压力,建业地产流动性尚可,其账上现金及现金等价物有226.19亿元,可以覆盖短债,短期偿债压力不大。

现金及现金等价物

除此之外,建业地产还有186.8亿非流动负债,主要为长期借贷,其长期有息负债合计160.45亿元。

整体来看,建业地产刚性债务有313.03亿元,主要以长期有息负债为主,带息债务比为21%。

超300亿有息负债压顶,2020年建业地产融资成本高达12.72亿元,较上一年翻了4倍,对利润形成严重侵蚀。

1500亿元负债,高企的融资成本,如一把达摩克利斯之剑高悬于建业地产头顶。为了偿还债务,其多次海外发债“借新还旧”。

从融资渠道来看,建业地产渠道较为多元,主要通过借款、发债、股权等方式融资。

值得注意的是,2020年由于筹资资金流入锐减,偿债大量负债后,建业地产筹资性现金流净额转为净流出状态,可见其融资环境恶化。

筹资性现金流净额

另外,百瑞信托与建业地产间高频且短暂的交易往来,以及少数股东权益、损益增长不成正比,引发市场对其“明股实债”的质疑。

2017年至2019年,建业地产少数股东权益分别为7.78亿元、14.33亿元和28.84亿元,可以看出该指标每年都成倍增长,然而2019年其少数股东损益却只增长了53.8%。

总得来看,建业地产“增收不增利”迹象明显,毛利率、净利率连年下滑;债务逐年攀升,融资成本高企;存在“明股实债”嫌疑。

03、“河南地王”

多年来扎根河南,且常年在河南市场占有率排名第一,建业地产在业内被称为 “河南地王”。

1979年,胡葆森大学毕业后就分配至中国纺织品进出口公司河南分公司,投身国际贸易,后因外派工作在香港待了10年。

1992年,胡葆森带着在香港炒楼花赚到的1000多万元回到河南,和建行合资成立建业房地产开发有限公司。

次年,胡葆森在郑州郊区买到第一块地,致力于开发超级大盘“金水花园”,还提出“永不妄称第一,永不甘居第二”的愿景。

之后,建业地产又相继打造了“燕乐小区”、“春晖小区”、“郑州期货城”、“建业城市花园”等多个项目,凭借着三四线城市去库存的热潮迎来了快速发展期。

2002年,当地产公司为实现规模扩张,纷纷涌向一二线城市,开始冒险激进的跑马圈地式发展时,胡葆森选择了固守河南。

2008年6月,建业地产在香港联合交易所主板上市,成为内地中原地区第一家直接在香港挂牌的地产企业。

随后,建业地产在百亿规模徘徊数年,直至2017年起销售规模才有了明显的增长。2019年建业地产销售额达1011.5亿元,首次迈入千亿门槛。

在销售规模增涨的同时,建业地产的债务也节节攀升。如今,建业地产将分拆中原建业赴港上市,也从侧面反映出其资金压力。

责任编辑:赵思远

原标题:河南地王建业地产1500亿负债压顶美元债异动股价暴跌为哪般